Analyse der Geldverteilung in der Champions League 2017/18

Champions League 28.Oktober.2018 Christoph Trompeter 0

Letzte Woche veröffentlichte die UEFA die Geldausschüttungen für die vergangene Saison der Champions League. Darunter fallen die vom sportlichen Erfolg abhängigen Prämien sowie die Einnahmen aus dem Verkauf der TV-Rechte. Dabei lassen sich einige unerwartete Beobachtungen feststellen.

Da dies die letzte Saison im dreijährigen Rechtezyklus 2015-2018 war, kam letztmalig der dafür bestimmte Verteilungsschlüssel zur Anwendung. Der für die aktuelle laufende Periode 2018-2021 wurde übrigens schon im Juni 2018 publiziert.

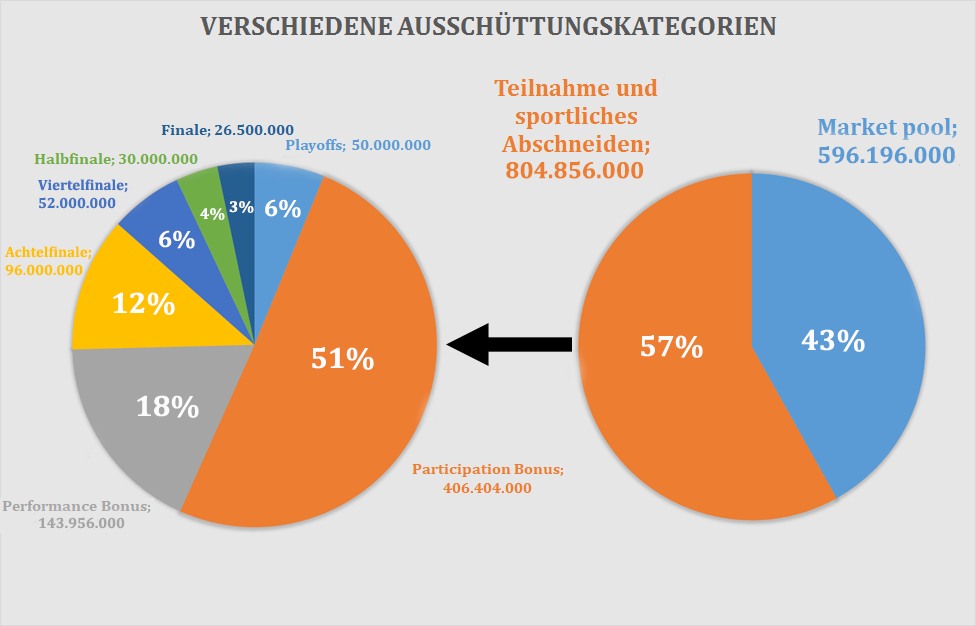

Die endgültige Summe, die ein Klub bekommt, wird nach folgenden Kriterien berechnet:

- Teilnahme an Playoffs, Teilnahme an Gruppenphase, dem Erreichen weiterer Runden und dem Performance Bonus (gesamt: 804,856 Mio. Euro)

- Market Pool (gesamt: 596,196 Mio. Euro)

Die unterlegenen Play-off-Teilnehmer kassierten 3 Mio. Euro, die erfolgreichen 2 Mio. Euro. An jeden Teilnehmer an der Gruppenphase wurden fix 12,7 Mio. Euro ausgeschüttet. Durch das Erreichen des Achtelfinals bekam man 6 Mio., für das Viertelfinale 6,5 Mio. und für das Halbfinale 7,5 Mio. Euro. Der Finalverlierer erhielt 11 Mio. und der Sieger 15,5 Mio. Euro. Dabei ist natürlich zu berücksichtigen, dass bei einem weiten Vorstoßen logischerweise der Performance Bonus (s. u.) ansteigt. Betrachtet man alles zusammen, konnte ein Klub über den sportlichen Erfolg bestenfalls 54,5 Mio. Euro erzielen (ohne Playoff-Teilnahme).

Der Performance Bonus setzte sich aus den Ergebnissen zusammen. Für einen Sieg gab es 1,5 Mio., für ein Unentschieden 0,5 Mio. Euro. Bei jedem Unentschieden bleiben folglich 0,5 Mio. Euro übrig, welche zusammengelegt und an alle Klubs proportional abhängig von ihren Siegen verteilt wurden.

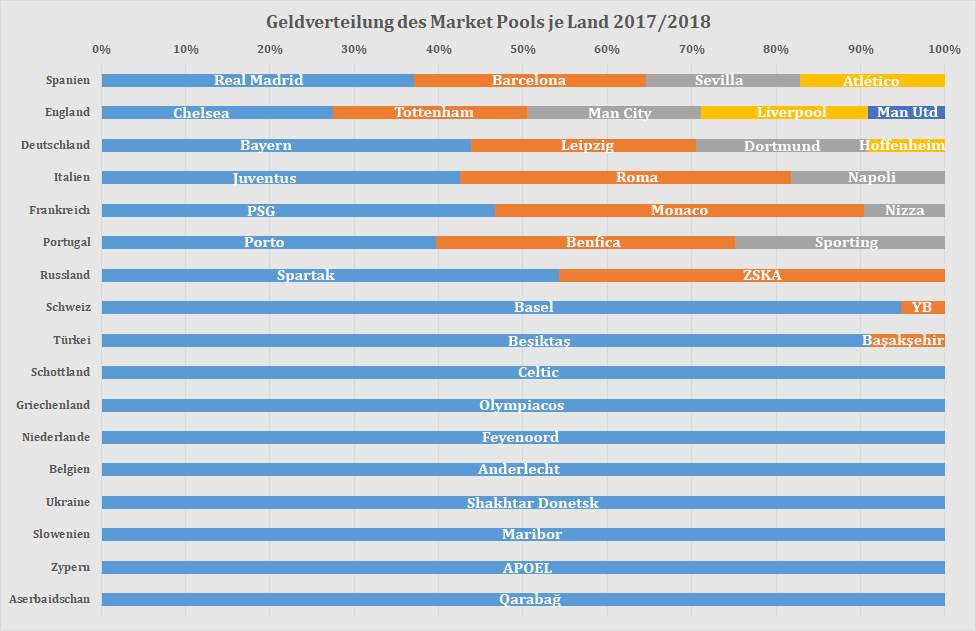

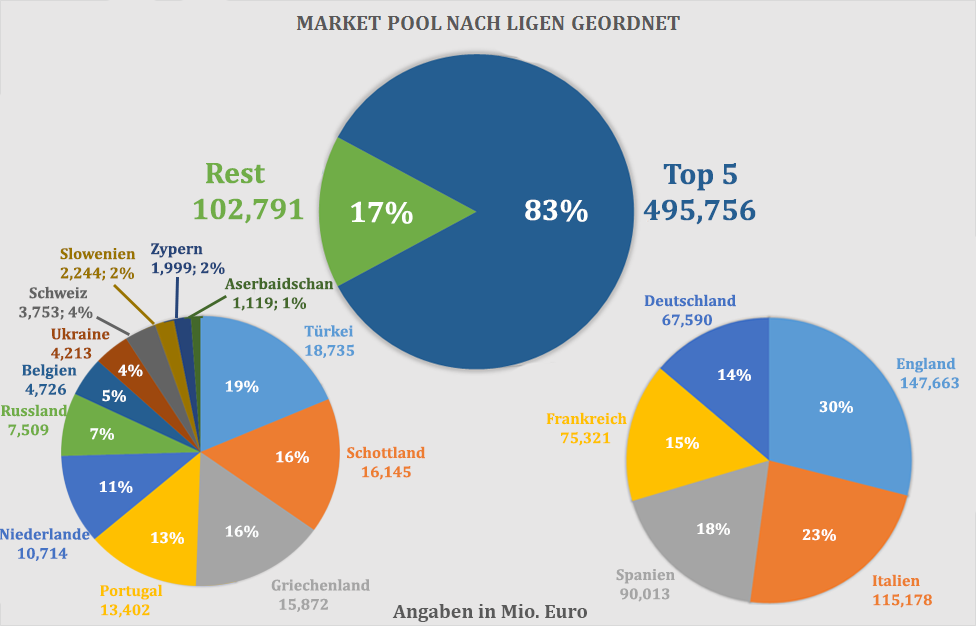

Der Market Pool war das einzige Kriterium, welches länderspezifisch ist. Hier hing es davon ab, wie viel Geld die TV-Anstalten zahlten. In jedem Land wurde die eine Hälfte des Market Pools anhand folgender Positionen der jeweiligen Liga in der UEFA-Fünfjahreswertung vergeben:

| 4 Klubs (Pos. 1-3) | 3 Klubs (Pos. 1-3) | 3 Klubs (Pos. 4-6) | 2 Klubs (Pos. 4-6 u. 13-15) | 2 Klubs (Pos. 7-12) | 1 Klub (Pos. 7-54) | |

| Meister | 40% | 45% | 50% | 55% | 65% | 100% |

| Vizemeister | 30% | 35% | 35% | 45% | 35% | |

| Dritter | 20% | 20% | 15% | |||

| Vierter | 10% |

Die andere Hälfte leitete sich von der Anzahl an Spielen ab, die ein Klub bestritt, weshalb hier sportlicher Erfolg also auch ein Kriterium war. Da die Playoffs auch schon zur Zentralvermarktung gehörten, galt der Market Pool hier ebenfalls, allerdings nicht in allen Ländern, sondern nur in Ländern, die mindestens einen Teilnehmer fix in der Gruppenphase hatten. Schied man aus, gab es immerhin 10% des gesamten Market Pools des Landes. So konnte beispielsweise OGC Nice 10,244 Mio. Euro einnehmen, ohne es in die Gruppenphase zu schaffen:

Gesamtbetrachtung

Die UEFA nimmt sich natürlich ihren Teil von den TV-Geldern, aber die folgenden Zahlen zeigen, welche Summen insgesamt an die Klubs flossen. Außerdem ist das nicht alles an TV-Geldern, denn auf anderen Kontinenten und in europäische Länder ohne CL-Teilnehmer werden die Übertragungsrechte auch verkauft.

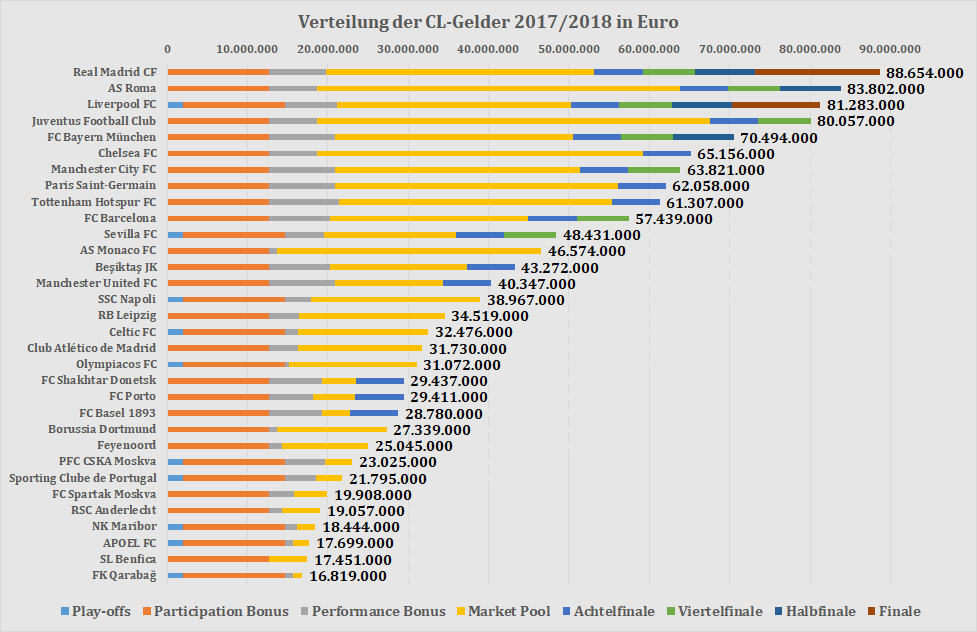

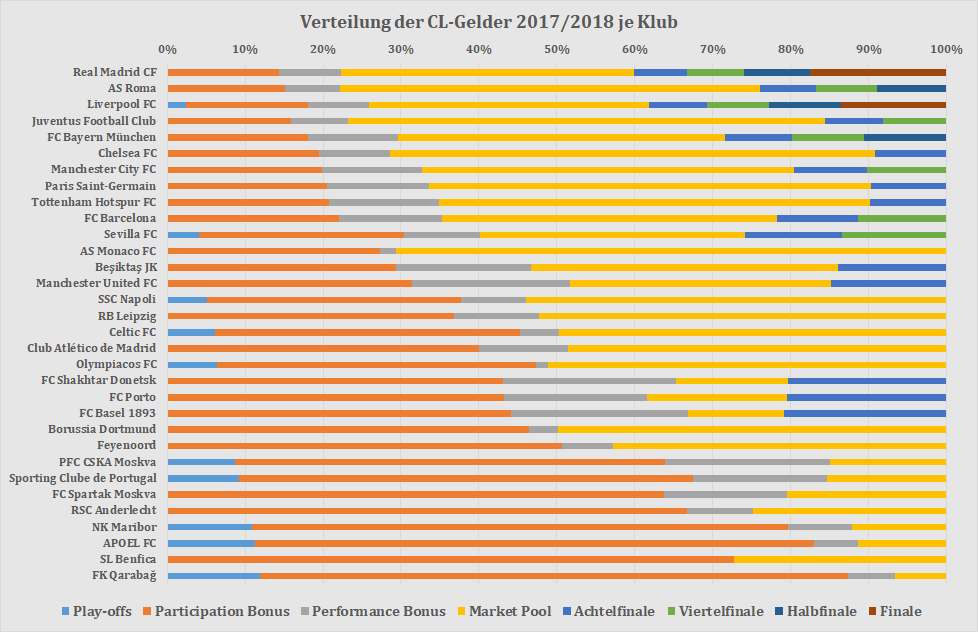

Durch den Market Pool entstehen großen Unterschiede, die sich teilweise auch nicht durch gutes sportliches Abschneiden wegmachen lassen. Klubs aus kleinen Nationen leiden besonders darunter, da deren TV-Anstalten aufgrund der niedrigeren Einwohnerzahl nicht so viel bezahlen können wie die aus den großen fünf Ländern. Infolgedessen zeigt sich die enorme Wichtigkeit des Participation Bonus für kleine Nationen, weil der Anteil vom Market Pool dort ziemlich klein ist. Sportlicher Erfolg ist für diese Klubs wohl zweitrangig und nahezu sportlich aussichtlos, denn allein durch die Qualifikation und dem damit verbundenen Participation Bonus sind schon viele Einnahmen gesichert. Hier dürfte es sich also lohnen, besonders in der Qualifikationsphase alles zu geben.

Ist dieses Vorgehen von Erfolg gekrönt, führt das dann dazu, dass diese Summe im Verhältnis zu den sonstigen Einnahmen des Klubs extraordinär ist und der Klub einen enormen Vorteil gegenüber der heimischen Konkurrenz hat. Als Anmerkung sei noch gesagt, dass Benfica alle sechs Gruppenspiele verlor und somit nicht vom Performance Bonus profitierte.

Etwas überraschend ist es vielleicht, dass Olympiacos und Celtic (beide raus in der Gruppenphase) vor dem Achtelfinalisten Porto liegen. Dies liegt an der durch die Wirtschaftskrise gebeutelten TV-Markt in Portugal, zusätzlich gab es mit Benfica und Sporting noch zwei weitere Teilnehmer, wohingegen die erstgenannten Klubs die einzigen aus ihren Ländern waren.

Dass Achtelfinalist Chelsea mehr Geld einnahm als drei Viertelfinalisten (Barcelona, Sevilla und Man City), liegt daran, dass Chelsea als Meister deutlich mehr Geld aus dem Market Pool bekam als die anderen drei, sodass auch deren sportliches Abschneiden dies nicht kompensieren konnte. Bayern kam zwar bis ins Halbfinale, platziert sich aber trotzdem hinter Viertelfinalist Juventus, weil Italien nur drei Startplätze hatte, Deutschland dagegen vier (Hoffenheim schied in den Playoffs aus, erhielt trotzdem noch etwas) und der Tatsache, dass (siehe unten) in Italien deutlich mehr TV-Gelder fließen. Dieser Vergleich eignet sich gut, weil beides nationale Meister waren. Die hohe Anzahl an englischer Klubs (fünf) und geringe italienischer (drei) erklärt dann auch, warum sich Halbfinalist Roma vor Finalist Liverpool in der Rangliste findet.

Monaco profitierte vom Ausscheiden Nizzas in den Playoffs, sodass es nur zwei Teilnehmer der Ligue 1 in der Gruppenphase gab, was zu einem großen Anteil des Market Pools für PSG und Monaco führte. Der Pariser Hauptstadtklub (Achtelfinalaus) konnte einen größeren finanziellen Profit erlangen als die beiden Viertelfinalisten Barcelona und Sevilla. Obwohl Monaco in der Gruppenphase ausschied, hat auch dieses mehr eingenommen als die fünf Achtelfinalisten Besiktas, Man United, Donezk, Porto und Basel, bei denen entweder ein kleiner Market Pool des Heimatmarktes (Besiktas, Porto, Donzek, Porto) und/oder eine Vielzahl an Teilnehmern (England mit fünf und Portugal mit drei) die Gründe für die niedrigen Einnahmen dieser Achtelfinalisten im Vergleich zu Monaco sind.

Selbst tolle sportliche Leistungen wie die des Erreichens des Achtelfinals von Donezk, Porto und Basel wird nicht finanziell angemessen belohnt, weil sie durch ihre Herkunft einfach benachteiligt sind. Fünf Klubs aus größeren Märkten schieden in der Gruppenphase und verdienten mehr als sie.

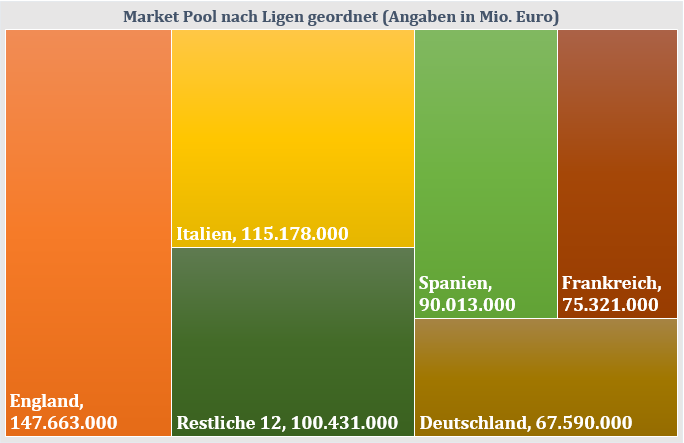

Die Dominanz der großen Fünf

Sehr schön sieht man hier den beträchtlichen Anteil der fünf großen Nationen. Einerseits haben die Pay-TV-Anbieter in diesen Ländern eine höhere (potenzielle) Kundenzahl, sodass sie mehr zahlen können. Andererseits ist in den fünf Ländern in letzter Zeit ein heftiger Bieterwettstreit um Sportrechte entbrannt, da Sport das Einzige ist, was noch von allen Altersgruppen im linearen Fernsehen geschaut wird und die TV-Anstalten hier der Werbewirtschaft besonders lukrative Werbeplätze anbieten können, da Sport neben Shows das Einzige ist, was nahezu ausschließlich live geschaut wird.

Dazu kommt noch, dass neue Player, die vormals nur in anderen Geschäftsbereichen aktiv waren, aber aufgrund sinkender Kundenzahlen in diesen in den Kampf um Sportrechte einsteigen, um ein attraktives Gesamtangebot zu bieten (BT Sport in UK). In Spanien ist die Situation zwischen dem Joint Venture beIn Sports (von Mediapro und der spanischen Tochtergesellschaft des katarischen beIN Sports) und Movistar ähnlich. In Italien bekam das Medienunternehmen Mediaset den Vorzug vor dem langjährigen Rechteinhaber und klassischen Pay-TV-Anbieter Sky Italia. In Frankreich begründet sich die Summe im Wettstreit zwischen Canal+ und beIN Sports, wobei diese eigentlich nicht der Marktlage entspricht und der katarische Sender auf diese Weise versucht, zusätzliche Beträge PSG zukommen zu lassen. In Deutschland ist es erst im aktuellen Rechtezyklus ab 2018 zu einer größeren Steigerung gekommen, denn Sky und DAZN teilen sich nun die Rechte und das Free-TV entfällt komplett. Es bleibt somit auf den Bericht der UEFA im nächsten Jahr zu warten, wie sich der neue Verteilungsschlüssel und die stark gestiegenen TV-Einnahmen auswirken.

Christoph Trompeter, abseits.at

Das könnte dich auch noch interessieren:

Christoph Trompeter

- Besondere Tore

- Die bunte Welt des Fußballs

- Europameisterschaft

- Internationale Stars

- Argentinien

- Australien

- Belgien

- Brasilien

- Chile

- Dänemark

- Deutschland

- Andreas Brehme

- Andreas Möller

- Berti Vogts

- Christoph Daum

- Franz Beckenbauer

- Fritz Walter

- Gerd Müller

- Günther Netzer

- Helmut Rahn

- Jürgen Klinsmann

- Jürgen Klopp

- Karl-Heinz Rummenigge

- Lothar Matthäus

- Lukas Podolski

- Manuel Neuer

- Miroslav Klose

- Oliver Bierhoff

- Oliver Kahn

- Philipp Lahm

- Rudi Völler

- Sepp Maier

- Thomas Häßler

- Thomas Müller

- Thomas Tuchel

- Toni Schumacher

- Toni Turek

- Udo Lattek

- Uli Hoeneß

- Uwe Seeler

- Elfenbeinküste

- England

- Finnland

- Frankreich

- Irland

- Italien

- Alessandro Del Piero

- Alessandro Nesta

- Andrea Pirlo

- Christian Vieri

- Claudio Gentile

- Dino Zoff

- Fabio Cannavaro

- Francesco Totti

- Franco Baresi

- Gaetano Scirea

- Giacinto Facchetti

- Gianluca Vialli

- Gianluigi Buffon

- Giuseppe Bergomi

- Giuseppe Meazza

- Luigi Riva

- Marco Tardelli

- Mario Balotelli

- Paolo Maldini

- Paolo Rossi

- Roberto Baggio

- Sandro Mazzola

- Kamerun

- Kolumbien

- Liberia

- Mexiko

- Niederlande

- Nigeria

- Nordirland

- Norwegen

- Portugal

- Schottland

- Schweden

- Schweiz

- Spanien

- Ungarn

- Uruguay

- USA

- Wales

- Österreich

- Legendäre Legionäre

- Alexander Zickler

- Antonin Panenka

- Axel Lawaree

- Branko Boskovic

- Carsten Jancker

- Dejan Savicevic

- Geir Frigard

- Hamdi Salihi

- Hansi Müller

- Jan Åge Fjørtoft

- Jocelyn Blanchard

- Joey Didulica

- Jonathan Soriano

- Kevin Kampl

- Lajos Détári

- Maciej Sliwowski

- Marek Kincl

- Mario Kempes

- Mario Tokic

- Milenko Acimovic

- Nestor Gorosito

- Nikica Jelavic

- Nikola Jurčević

- Olaf Marschall

- Oliver Bierhoff

- Patrik Jezek

- Radoslaw Gilewicz

- Rene Wagner

- Roger Ljung

- Sadio Mané

- Samir Muratovic

- Sigurd Rushfeldt

- Somen Tchoyi

- Steffen Hofmann

- Szabolcs Sáfár

- Tibor Nyilasi

- Trifon Ivanov

- Valdas Ivanauskas

- Vladimir Janocko

- Zlatko Kranjcar

- Nationale Stars

- Aleksandar Dragovic

- Andi Ogris

- Andreas Herzog

- Andreas Ivanschitz

- Bruno Pezzey

- Christian Fuchs

- David Alaba

- Deni Alar

- Didi Kühbauer

- Ernst Happel

- Ernst Ocwirk

- Felix Gasselich

- Franz Wohlfahrt

- Friedl Koncilia

- Gustl Starek

- Hans Krankl

- Herbert Prohaska

- Heribert Weber

- Ivica Vastic

- Julian Baumgartlinger

- Kevin Wimmer

- Kurt Jara

- Marc Janko

- Marcel Sabitzer

- Mario Haas

- Marko Arnautovic

- Martin Harnik

- Martin Hinteregger

- Matthias Sindelar

- Michael Konsel

- Otto Konrad

- Peter Stöger

- Sebastian Prödl

- Toni Polster

- Ümit Korkmaz

- Veli Kavlak

- Walter Schachner

- Walter Zeman

- Zlatko Junuzovic

- Nationalmannschaft

- Österreichische Vereine

- Legendäre Legionäre

- Weltmeisterschaft

Keine Kommentare bisher.

Sei der/die Erste mit einem Kommentar.